Malraux: pourquoi investir dans les biens immobiliers ?

C’est sous la présidence de Charles de Gaulle que la loi Malraux dite de persévération des biens immobiliers anciens a été mise en rigueur en 1962. Cette loi prévoit, d’une part, la rénovation et l’entretien de biens immobiliers anciens entrant dans une certaine classification et, d’autre part, une réduction d’impôt importante. En effet, depuis 2009, ce dispositif accorde le droit à une diminution d’impôts. Cet abattement sera évalué en fonction de la somme totale des travaux de restauration engagés au frais du contribuable. Cependant, ce dispositif fiscal est soumis à certaines conditions très précises qu’il est important de connaître.

À qui la loi Malraux bénéficie-t-elle ?

Le dispositif Malraux concerne les contribuables résidants en France qui souhaitent investir dans la rénovation d’immeubles à caractère historique. Les travaux sont supervisés par un Architecte des Bâtiments de France et doivent prendre en compte la totalité de l’immeuble.

Investir dans l’immobilier ancien à travers la loi Malraux : conditions

-

- Dépôt du dossier

L’investisseur doit avoir déposé depuis le 9 juillet 2016 un dossier de permis de construire ou une déclaration préalable de travaux du bien. Aussi, il doit être accompagné d’un engagement SCPI (société civile de placement immobilier) avec une échéance de clôture agissant à cette même date.

-

- L’investisseur s’engage à payer la totalité des frais de restauration

Sûrement l’une des conditions les plus importante. L’investisseur doit s’engager à payer la totalité des frais de restauration de l’intégralité de l’immeuble. La possibilité d’une restauration partielle n’est pas envisageable.

-

- La mise en location du bien

Le bien immobilier doit être mis en location nue en tant que résidence principale pendant une période de minimum neuf ans. Au plus tard 365 jours après la date de fin des travaux de restaurations. Néanmoins, s’il y a un changement de locataire, l’investisseur est dans l’obligation de relouer le bien immobilier. Dans le cas contraire, il doit être en mesure de prouver qu’il est activement à la recherche d’un nouveau locataire. Ainsi, il pourra bénéficier d’une période dite « vacances accordées » par l’administration en charge du dossier.

-

- Déclaration de l’utilité publique de l’opération de restauration

Le futur investisseur devra joindre au dossier une déclaration de l’utilité publique de l’opération de restauration. Autrement, il peut fournir la date d’approbation du plan de sauvegarde et de mise en valeur.

Quels sont les biens anciens disponibles en loi Malraux ?

La loi Malraux va s’appliquer s’il est question de certains bâtiments très précis. Le bien possédé, ou visant à être acquis doit appartenir à l’une de ces 2 catégories :

En « Site patrimonial Remarquable »

Communément reconnu sous le sigle « SPR », cet acronyme regroupe deux anciennes catégories. Tout d’abord les « Zones de Protection du Patrimoine Architectural, Urbain et Paysager » ou ZPPAUP. Et l’ « Aire de mise en valeur de l’architecture et du patrimoine » ou AVAP. Ces catégories visent à protéger ainsi que promouvoir le patrimoine dit paysager et urbain sur notre territoire.

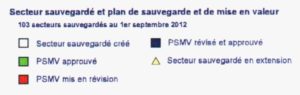

En « Secteur sauvegardé publié »

Pour citer le code de l’urbanisme (Article L. 313- 1) un secteur sauvegardé en est un de par son « caractère historique, esthétique ou de nature à justifier la conservation, la restauration et la mise en valeur de tout ou partie d’un ensemble d’immeubles bâtis ou non ». Cette catégorie de biens concerne souvent des quartiers historiques de centres-villes français. Par extension, il s’agira de monuments historiques protégés.

Comment calculer la réduction fiscale du bien ancien?

La somme des travaux est plafonnée à 400 000 € par an afin de bénéficier pleinement réduction sur une durée de quatre années consécutives, dès l’autorisation des travaux de rénovation.

La première chose à prendre en compte est le lieu dans lequel se trouve le bien. Depuis l’année 2020, le pourcentage de réduction oscille entre 22% et 30% selon la zone géographique dans laquelle se trouve le bien.

- Un taux de réduction de 30 % pour les investissements immobiliers classés dans un Site Patrimonial Remarquable grâce à un PSMV (plan de sauvegarde et de mise en valeur) ;

- Un abattement de 22 % pour les habitations classées dans un Site Patrimoniale Remarquables à l’aide d’un PVAP (plan de valorisation de l’architecture et du patrimoine) adopté ou bien dont le plan de restauration a été déclaré d’utilité publique. Auparavant nommé ZPPAUP et AVAP.

De manière à calculer le montant exact de la réduction fiscale de laquelle vous pourriez bénéficier, vous pouvez aussi vous rapprocher d’un conseiller en gestion de patrimoine. Notre cabinet est à même d’évaluer non seulement votre éligibilité au dispositif Malraux, mais aussi le montant de l’avantage fiscal que celui-ci pourrait présenter pour vous !

Ce dispositif vient s’adresser principalement à des profils de futurs acquéreurs ou propriétaires de biens anciens, étant très fortement imposés. Bien qu’accessible à tout contribuable français, il avantage nettement les payeurs d’impôt ayant un taux marginal d’imposition (TMI) qui soit supérieur à 30%. Aussi, cette réglementation permet d’impacter directement la protection du patrimoine de notre pays. Certains investisseurs en loi Malraux le font aussi par amour de la pierre. C’est une fierté pour beaucoup de propriétaires d’allier le patrimoine immobilier et possession ainsi que maintien de monuments historiques !

D’autres articles susceptible de vous intéresser :

- Pinel

- Sofica

- FIP/ FCPI

- Monuments Historiques

- PERP/ Madelin